新LP对合伙企业入伙前的收益分配与费用承担解析

基金在运作过程中、基金扩募时或涉及引入新的LP、原LP部分增加出资、原LP承诺出资等情形,如果此时基金已进行部分项目的投资,所投项目则可能已发生增值或亏损,此时前期基金已投项目收益则面临如何在新老LP之间分配的问题。为便于表述,本文以基金常见的合伙企业形式为例,其他形式类同。

私募基金在引入新LP时,基金已运行了一段时间,已有部分投资项目,产生了部分投资损益及相应的投资成本、管理费支出等费用,原LP与新LP资金投入时间不同,如何清晰划分各主体的收益及应分担的成本、费用是需要面临的现实问题。

基金收益,主要包括基金运行过程中已投资项目产生的增值收益或损失(无论是否已实现)、闲置资金通过理财、存款等产生的财务收益;基金费用,包括投资成本和合伙费用、管理提取的管理费等。收益与费用的分配原则按照财务会计的配比原则执行。

基金在引入新的LP时,如果前期已投项目增值,基金整体价值已有较大升值,原有LP已承担出资的时间成本及前期项目风险,新LP的进入对原LP的权益将产生稀释、损害原LP的利益;如果前期已投项目出现投资损失,基金整体价值产生贬损,新LP需承担原LP的投资损失,则会损害新LP的利益。

所以,无论作为原LP增加出资还是作为新LP入伙,均涉及到对原基金的价值认定,理论上应对基金价值进行重新评估,按照评估价值作为基础,计算新入LP的合伙份额,但由于私募股权基金投资的底层资产多为非上市公司股权,从估值本身来说,其价值难以准确的估算且估值具有一定的滞后性;从操作上来说,需要对每个投资项目进行单独评估,前期已投项目较多时(如单个投资金额较小的VC项目),需要大量的人力及时间成本。处理新老LP的收益分配与成本费用承担核心原则,遵循公平、公正原则,既要考虑原LP的利益,也要考虑新LP的权益。实践中一般有以下几种处理方式:

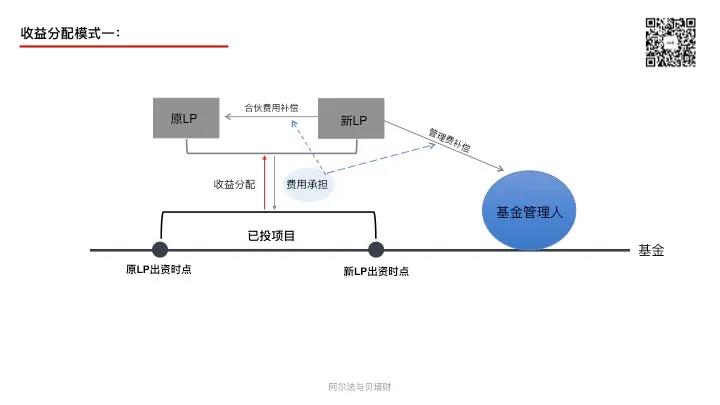

对于新入LP,一般均按照原LP的原始出资金额确定基金的价值,新LP按照出资额增加对基金的份额,所有LP均按照实缴出资比例分配基金收益。

此种收益分配模式是实务中较为常见的采用方式,同时,为弥补原LP早期出资的资金占用成本,新LP需要支付给原LP部分资金占用费作为补偿,资金占用费一般以投资金额作为计算基础、以投资实点作为计算起点、以基金设置的门槛收益率8%的基础上进行一定的折价计算占用比率。

另外,新LP还需要补交自基金成立至当前时点的管理费,以补偿管理人前期基金管理费用支出。

不过在实际执行中,基金管理人为吸引投资人,可能会就资金占用费(合伙费用补偿款)及管理费进行一定的豁免。资金占用费最终受益人为全体合伙人,管理人在豁免前还需要取得全体LP的同意;管理费补偿的受益人为管理人,管理人可以自行决定是否豁免及豁免金额。

该模式下,新入LP在进行尽职调查时需要对前期已投项目进行估值核算,以评估项目风险。

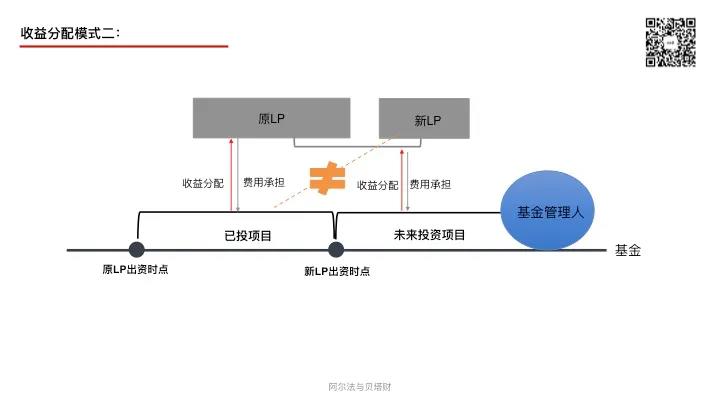

以新LP出资时点作为界限,新LP不参与此时点之前已投项目的全部收益,包括已投项目前期产生(已实现或未实现)的收益及已投项目将来退出时产生的收益。

此种收益分配模式下,新LP无需支付原LP资金占用费、也无需补交基金前几年的管理费。实践中采用此种模式的相对第一种模式较少。

该模式下,新入LP在进行尽职调查时无需在前期已投项目的评估上投入大量精力,尽调较为简单。

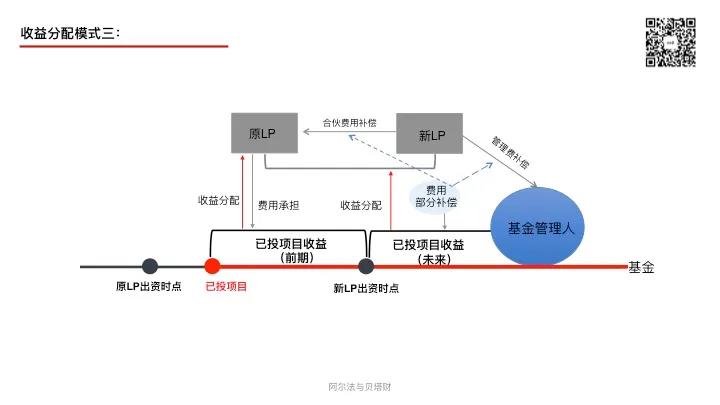

以新LP出资时点作为界限,新LP不参与此时点之前已投项目截止出资时点时产生的收益,参与有已投项目从出资时点之后至将来退出时产生的收益。

此种收益分配模式下,一般新LP无需支付原LP资金占用费、但可根据项目情况部分补交基金前几年的管理费。

由于对已投项目的收益进行了分段划分,需要对已投项目的价值进行评估以核算各期收益,实务中,对于投资期限较长的私募股权项目,难以较为准确的评估各阶段的实际价值,此种收益分配模式不常采用。

适用于前期已投项目大部分已实现退出,且退出资金用于循环投资的情形;已投项目数量较少且估值容易的情形,如:已经项目有持续融资,且项目融资时点与基金新LP出资时点相近(一般不超过三个月)。

不同的收益分配模式会对投资人产生不同的影响,以上三种分配模式及适用场景仅作为参考,在实践中需要综合考虑相关法律法规的要求、原LP协议中的条款约定(如收益分配条款、费用承担条款等)、已投项目的实际情况、各方的背景实力等,最终取决于多方的谈判结果。

帮助支持